Ακόμη και σε διπλασιασμό των «κόκκινων» δανείων στην Ευρώπη ενδέχεται να οδηγήσει η κρίση του κορονοϊού, ύστερα από μια πενταετία συνεχούς μείωσης των μη εξυπηρετούμενων δανείων, όπως σημειώνεται σε έκθεση της JP Morgan Cazzenove. Η Ελλάδα έχει το τέταρτο μεγαλύτερο απόθεμα NPL στην Ευρώπη, καθώς ανέρχονται σε 61,3 δισ. ευρώ, όπως και το μεγαλύτερο ποσοστό NPL στα τραπεζικά χαρτοφυλάκια, που φθάνει το 30% και είναι δεκαπλάσιο του ευρωπαϊκού μέσου όρου (3%).

Σύμφωνα με την έκθεση, η δημιουργία νέων μη εξυπηρετούμενων δανείων είχε περάσει σε στασιμότητα τα τελευταία χρόνια στην Ευρώπη, αλλά υπάρχουν ενδείξεις ότι θα επιταχυνθεί το επόμενο διάστημα η δημιουργία NPL και όλο και περισσότερα προβληματικά δάνεια θα πουληθούν από τις τράπεζες σε εταιρείες διαχείρισης απαιτήσεων, οι οποίες, μετά από ένα δύσκολο 2020, θα πετύχουν μεγάλη αύξηση των εργασιών τους.

Στοιχεία της εταιρείας διαχείρισης απαιτήσεων Intrum δείχνουν, όπως επισημαίνει η JP Morgan Cazzenove, ότι οι ευρωπαϊκές τράπεζες σχημάτισαν το πρώτο τρίμηνο του 2020 περισσότερες προβλέψεις για NPL κατά 120 δισ. ευρώ, σε σχέση με το ίδιο τρίμηνο του 2019, κάτι που σημαίνει ότι πολύ σύντομα δάνεια μεγάλου ύψους θα κατευθυνθούν προς πώληση σε εταιρείες διαχείρισης. Πρόκειται για τη μεγαλύτερη τριμηνιαία αύξηση προβλέψεων που έχει παρατηρηθεί από την εποχή της παγκόσμιας κρίσης του 2008.

Ο χρόνος έναρξης του νέου κύκλου αύξηση των NPL θα εξαρτηθεί από τις εξελίξεις στο πεδίο της πανδημίας και από τις αποφάσεις που θα λάβουν οι εποπτικές αρχές. Στην παρούσα φάση, σημειώνεται στην έκθεση, μεγάλο μέρος του αποθέματος προβληματικών δανείων στους ισολογισμούς των τραπεζών βρίσκονται σε κατάσταση αβεβαιότητας, καθώς παραμένουν σε ισχύ τα προσωρινά μέτρα αναστολής της εξυπηρέτησης των δανείων και άλλα μέτρα ανακούφισης των δανειοληπτών λόγω της πανδημίας, γεγονός που καθυστερεί τις διαγραφές δανείων από τις τράπεζες.

Πάντως, η Bain&Co εκτιμά το συνολικό απόθεμα των NPL στην Ευρώπη είναι πιθανό να ξεπεράσει το επίπεδο όπου είχε ανέλθει στη διάρκεια της παγκόσμιας κρίσης έως και κατά δύο φορές. Υπενθυμίζεται ότι το δυσμενέστερο σενάριο της Ευρωπαϊκής Κεντρικής Τράπεζας, όπως έχει γράψει το Business Daily, προβλέπει αύξηση των «κόκκινων» δανείων στα 1,4 τρισ. ευρώ, δηλαδή 400 δισ. ευρώ πάνω από το υψηλότερο επίπεδο όπου είχαν ανέλθει στη διάρκεια της παγκόσμιας κρίσης.

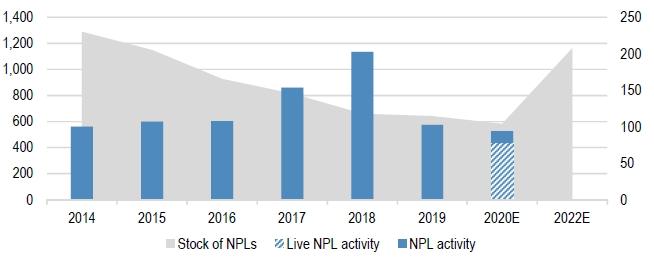

Ο ειδικός ερευνητικός οίκος NPL Markets, ήδη από τον Απρίλιο του 2020, έχει εκτιμήσει ότι συνολικός όγκος των NPL στην Ευρώπη θα έχει διπλασιασθεί ως το 2021 - 2022. Όπως φαίνεται στο γράφημα (αριστερή στήλη το απόθεμα NPL σε δισ. ευρώ, δεξιά στήλη η αξία των συναλλαγών σε NPL), τα «κόκκινα» δάνεια βρίσκονταν συνεχώς σε πορεία μείωσης από το υψηλό σημείο του 2014, αλλά από ως το 2022 θα έχουν διπλασιασθεί σε σχέση με το επίπεδο του 2019. Οι συναλλαγές σε «κόκκινα» δάνεια, δηλαδή η πώλησή τους σε ειδικές εταιρείες, κορυφώθηκαν το 2018, υποχώρησαν το 2019 και εκτιμάται ότι θα υποχωρήσουν περαιτέρω φέτος. Λίγες είναι αυτές που έχουν ολοκληρωθεί (γαλάζιο χρώμα στην μπάρα) και οι περισσότερες βρίσκονται σε εξέλιξη.

Απόθεμα και συναλλαγές NPL

Πάντως, αν και οι συνθήκες που δημιουργεί η νέα κρίση θα προκαλέσουν σοβαρά προβλήματα στις τράπεζες και στους δανειολήπτες, για τις εταιρείες που αγοράζουν ή διαχειρίζονται προβληματικά δάνεια η ύφεση χωρίς προηγούμενο και η αύξηση των «κόκκινων» δανείων προσφέρουν νέες ευκαιρίες για επενδύσεις σε χαρτοφυλάκια NPL ή για τη σύναψη συμφωνιών διαχείρισης, όπως εκτιμά η JP Morgan Cazenove.

Σύμφωνα με τις εκτιμήσεις της JP Morgan ανάμεσα στις εισηγμένες σε ευρωπαϊκά χρηματιστήρια εταιρείες επενδύσεων σε προβληματικά δάνεια και διαχείρισης δανείων ξεχωρίζουν η Arrow Global και η DoValue, για τις οποίες δίνει σύσταση "overweight". Για την DoValue, που πρόσφατα ενίσχυσε τη θέση της στην ευρωπαϊκή αγορά με την εξαγορά της Eurobank FPS, η JP Morgan Cazenove δίνει τιμή στόχο 11,6 ευρώ, δηλαδή υπάρχει περιθώριο ανόδου της μετοχής κατά 38%.

Η DoValue είναι ο μεγαλύτερος ανεξάρτητος εισηγμένος διαχειριστής πίστωσης και ακίνητης περιουσίας στην Ευρώπη με περιφερειακή εστίαση στην Ιταλία, την Ισπανία, την Πορτογαλία, την Ελλάδα και την Κύπρο. Έχει αμελητέο κίνδυνο στον ισολογισμό της, όπως σημειώνει η JP Morgan Cazenove, καθώς τα έσοδά της προέρχονται από μακροπρόθεσμες συμβάσεις και το 70% αυτών λήγουν μετά το 2025. Οι εξαγορές αποτελούν βασικό μέρος της στρατηγικής ανάπτυξης της εταιρείας και η πιο πρόσφατη ήταν της FPS, τον περασμένο Μάιο, ενώ νωρίτερα (το γ' τρίμηνο του 2019) είχε αποκτήσει την ισπανική Altamira, αυξάνοντας την έκθεσή της στις σημαντικές αγορές Ελλάδας και Ισπανίας.