Με τη βεβαιότητα ότι η ελληνική χρηματιστηριακή αγορά θα βρίσκεται σύντομα και πάλι στην ελίτ των ανεπτυγμένων αγορών, από την οποία αποβλήθηκε το 2013 λόγω της μεγάλης οικονομικής κρίσης, κάνουν τους υπολογισμούς τους οι παράγοντες της αγοράς, που προεξοφλούν μεγάλη αλλαγή του μείγματος των επενδυτικών κεφαλαίων που τοποθετούνται στο ΧΑ, με αύξηση της συμμετοχής των παθητικών κεφαλαίων (passive funds), τα οποία επενδύουν με βάση διεθνείς δείκτες.

Χαρακτηριστική είναι η χθεσινή τοποθέτηση του Ευ. Μυτιληναίου, στη γενική συνέλευση της Metlen, ο οποίος τόνισε με βεβαιότητα ότι η ελληνική αγορά «θα κατατάσσεται σε λίγο στις ανεπτυγμένες αγορές και θα υπάρξουν εισροές κεφαλαίων από ΗΠΑ και Ευρώπη».

Ο κ. Μυτιληναίος εξήγησε τη μεγάλη διαφορά ανάμεσα στις τοποθετήσεις passive funds που γίνονται στις ανεπτυγμένες αγορές, συγκριτικά με τις αναδυόμενες, στις οποίες κατατάσσεται το ΧΑ, αναφερόμενος στο παράδειγμα της μετοχής της Metlen, που έχει αρχίσει τη διαδικασία εισαγωγής στο Χρηματιστήριο του Λονδίνου, με την προοπτική να καταταγεί μεταξύ των μετοχών του FTSE-100, που αποτελούν την ελίτ της αγοράς.

Όπως τόνισε, στις μετοχέςε του ελληνικού FTSE-25 σήμερα η συμμετοχή των passive funds είναι 7%, ενώ στον FTSE-100 είναι 23%, δηλαδή υπερτριπλάσια. Με την εισαγωγή στον FTSE-100 «θα τριπλασιασθεί η συμμετοχή των passive funds στη μετοχή μας», υπογράμμισε.

Το παιχνίδι της αναβάθμισης

Αναλυτές τονίζουν στο BD ότι, ανεξαρτήτως του χρόνου αναβάθμισης της ελληνικής αγοράς στις ανεπτυγμένες, πρωτίστως από τον οίκο MSCI, τον οποίο παρακολουθούν τα περισσότερα διεθνή, παθητικά επενδυτικά κεφάλαια, η βεβαιότητα της αναβάθμισης θα λειτουργήσει ως ισχυρή προωθητική δύναμη για τις ελληνικές μετοχές, καθώς θα παίζεται από τους διαχειριστές κεφαλαίων το παιχνίδι της αναβάθμισης.

Ο διευθύνων σύμβουλος της ΕΧΑΕ, Γιάννος Κοντόπουλος, έχει τονίσει ιδιαίτερα, σε συνέντευξη στο BD, τη σημασία της αναβάθμισης σε μια περίοδο μεγάλης αστάθειας στις διεθνείς αγορές.

Καταλύτη θα αποτελέσει η αναβάθμιση της συμμετοχής των index funds στην αγορά, που επιτρέπει σε περισσότερο ευέλικτα επενδυτικά χαρτοφυλάκια να τοποθετούνται στις μετοχές με μεγάλη στάθμιση στους διεθνείς δείκτες, γνωρίζοντας ότι στο μέλλον η αναβάθμιση θα φέρει εισροές από τα παθητικά funds που θα προσφέρουν στήριξη στις αποτιμήσεις.

Με τα σημερινά δεδομένα, σχεδόν βέβαιη θεωρείται η αναβάθμιση από τον οίκο FTSE Russell τον Οκτώβριο. Ο οίκος έχει τοποθετήσει το ΧΑ σε λίστα παρακολούθησης για αναβάθμιση από τον Οκτώβριο 2024, αλλά δεν προχώρησε στην αναβάθμιση τον Απρίλιο για τεχνικούς λόγους, καθώς ήταν απαραίτητη η απόδοση επενδυτικής βαθμίδας και από τον οίκο Moody's, η οποία ήλθε λίγο νωρίτερα από την αξιολόγηση και δεν λήφθηκε υπόψη.

Σύμφωνα με παλαιότερες εκτιμήσεις της CHANGE Global Investment, η αναβάθμιση από τον οίκο FTSE Russell θα φέρει καθαρές εισροές περίπου 400 εκατ. δολ., ενώ η Hellenic Asset Management έχει εκτιμήσει τις πιθανές καθαρές εισροές σε εύρος 250 εκατ. - 1 δισ. δολ. Αυτές οι αναμενόμενες καθαρές εισροές κεφαλαίων επιτρέπουν στους διαχειριστές να τοποθετούνται, γνωρίζοντας ότι υπάρχει ένα «μαξιλάρι» μελλοντικών τοποθετήσεων από passive funds.

Το αίνιγμα της MSCI

Ο σημαντικότερος οίκος για τα διεθνή παθητικά κεφάλαια, η MSCI, έχει «ραντεβού» με το ελληνικό χρηματιστήριο στις 24 Ιουνίου για να ανακοινώσει αν θα εντάξει το ΧΑ στη λίστα παρακολούθησης για αναβάθμιση, κάτι που δεν είχε κάνει τον Ιούνιο του 2024.

Η MSCI είναι σημαντική όχι μόνο για το ύψος των κεφαλαίων που παρακολουθούν τους δείκτες της, αλλά και για συμβολικούς λόγους. Τον Ιούνιο του 2013, η Ελλάδα έγινε η πρώτη και μοναδική, έως σήμερα, αγορά που υποβαθμίσθηκε από ανεπτυγμένη σε αναδυόμενη από τον οίκο, γι' αυτό και θεωρείται ιδιαίτερα σημαντικό να ανακτήσει το παλιό της status, καθώς μάλιστα είναι και η μοναδική σήμερα αναδυόμενη αγορά στον χώρο της ευρωζώνης.

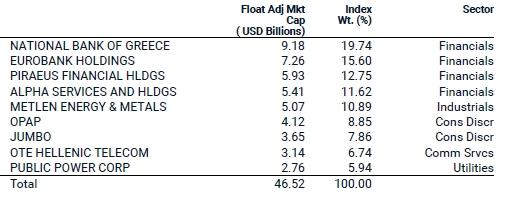

Το παράδοξο με την αξιολόγηση από την MSCI είναι ότι η Ελλάδα καλύπτει σήμερα... με το παραπάνω το δύσκολο κριτήριο της ύπαρξης τουλάχιστον πέντε μετοχών με κεφαλαιοποίηση σε ελεύθερη διασπορά ύψους τουλάχιστον 2,9 δισ. δολ, όπως φαίνεται και στον πίνακα του οίκου με στοιχεία από το τέλος Απριλίου 2025. Ειδικότερα, οι τέσσερις τράπεζες, η Metlen, ο ΟΠΑΠ, η Jumbo και ο ΟΤΕ κάλυπταν αυτό το κριτήριο στο τέλος Απριλίου.

Οι μετοχές μεγάλης κεφαλαιοποίησης του δείκτη MSCI

Το πρόβλημα, όμως, είναι ότι αυτό το κριτήριο έχει αυστηροποιηθεί από τον οίκο και θα πρέπει να καλύπτεται για περίοδο 8 τριμήνων πριν την αξιολόγηση, έναντι 4 τριμήνων προηγουμένως. Έτσι, θα ήταν μια ευχάριστη έκπληξη αν ο οίκος αποφάσιζε να εντάξει την Ελλάδα στη λίστα παρακολούθησης για αναβάθμιση στις 24 Ιουνίου.

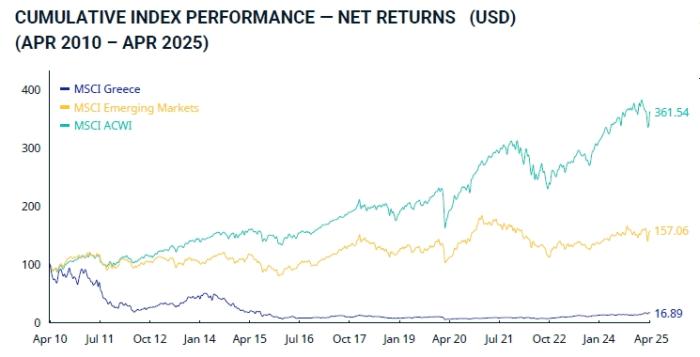

Πάντως, η ελληνική αγορά έχει τεράστιο έδαφος να καλύψει στις αποδόσεις εντός των δεικτών MSCI, έδαφος που χάθηκε λόγω της μεγάλης κρίσης και της υποβάθμισης στις αναδυόμενες από το 2013.

Είναι χαρακτηριστικό ότι μεταξύ Απριλίου 2010 και Απριλίου 2025, ο ελληνικός MSCI είχε σωρευτική απόδοση λίγο χαμηλότερη από 17%, όταν ο αντίστοιχος δείκτης για τις αναδυόμενες αγορές κέρδισε 157%, ενώ ο δείκτης των ανεπτυγμένων είχε απόδοση 361,5%.